Droit de la consommation

-

Manquement à l'obligation d'information précontractuelle et nullité du contrat de consommation

- Par jurisactuubs

- Le 21/02/2024

- Dans Droit de la consommation

- 0 commentaire

(Civ. 1ère, 20 déc.2023, FS-B, n°22-18.928)

Le 20 décembre 2023, la première chambre civile de la Cour de cassation a rendu un arrêt de rejet, précisant que l’inobservation de l’obligation d’information précontractuelle incombant au professionnel conduit à la nullité du contrat, lorsque ce manquement porte sur des éléments essentiels du contrat.

Le 4 juin 2018, lors d’une foire, un couple a conclu un contrat avec un professionnel portant sur l’acquisition, l’installation et la mise en service de panneaux photovoltaïques. Après avoir constaté que le bon de commande ne comportait pas toutes les mentions imposées par l’article L.111-1 du Code de la consommation, les acheteurs assignent le vendeur en annulation du contrat et en indemnisation.

La Cour d’appel d’Amiens1 retient que le vendeur n’avait pas respecté les obligations d’information précontractuelles prévues par l’article L.111-1 du Code de la consommation. En effet, les caractéristiques essentielles des produits achetés ainsi que les délais de livraison et d’installation n’étaient pas précisément mentionnés sur le bon de commande. Par conséquent, ils prononcent la nullité du contrat, estimant qu’une erreur avait vicié le consentement des acquéreurs sur des éléments essentiels du contrat.

Le vendeur a formé un pourvoi en cassation, arguant que la méconnaissance de l’obligation précontractuelle d’information imposée au professionnel envers le consommateur n’est pas, sauf disposition expresse, sanctionnée par la nullité du contrat. Ainsi, il reprochait à la Cour d’appel d’avoir prononcé la nullité du contrat en se fondant sur le constat d’une violation de son devoir d’information, sans démontrer que les irrégularités du bon de commande portaient sur des éléments déterminants du consentement des acquéreurs.

Les juges de la Cour de cassation rejettent le pourvoi. Ils soutiennent que l’article L.111-1 du Code de la consommation ne prévoit pas explicitement la nullité du contrat en cas de manquement aux obligations d’information précontractuelles qu’il énonce. Le manquement du professionnel entraîne néanmoins l’annulation du contrat, dans les conditions prévues aux articles 1130 et suivants du Code civil, si le défaut d’information porte sur des éléments essentiels du contrat.

En l’espèce, le vendeur n'avait pas respecté les obligations d'information précontractuelles énoncées à l'article L.111-1 du Code de la consommation, en l'absence de mention précise des caractéristiques essentielles des produits achetés ainsi que du délai de livraison et d'installation dans le bon de commande. Par conséquent, les juges de cassation approuvent les juges du fond d’avoir conclu que le consentement des acquéreurs sur des éléments déterminants du contrat avait inévitablement été vicié en raison d'une erreur.

L’obligation précontractuelle d’information du droit de la consommation ne bénéficie d’aucune sanction autonome, sa sanction étant prononcée par le biais de la théorie des vices du consentement. Ainsi, la question de l’application de la nullité virtuelle2 ne se pose pas en l’espèce.

Cependant, en cas de difficulté probatoire pour établir le vice du consentement, cette théorie aurait pu être invoquée. En effet, l’obligation précontractuelle d’information peut être considérée comme une condition de validité du contrat de consommation, venant s’ajouter à celles posées par le droit commun3. Érigée au rang de condition de formation du contrat, elle justifie, en cas d’inobservation, la mise en œuvre d’une nullité virtuelle du contrat de consommation sans qu’il soit nécessaire pour le consommateur de prouver que ce manquement a vicié son consentement. Toutefois, la théorie de la nullité virtuelle ne devrait pas nécessairement entraîner une sanction automatique. Autrement dit, si aucun vice du consentement n'est constaté, la nullité du contrat de consommation ne devrait pas être automatique mais plutôt facultative4.

Eva THEBAULT.

SOURCES :

-Claire-Anne MICHEL, Manquement à l’obligation précontractuelle d’information : nullité ?, Le Quotidien, janvier 2024, Disponible sur: manquement à l’obligation précontractuelle d’information : nullité ? | Lexbase

-Sabine BERNHEIM-DESVAUX et Natacha SAUPHANOR-BROUILLAUD, Pas de nullité sans texte ? L’exemple de l’obligation générale d’information précontractuelle du droit de la consommation, La Base Lextenso, Revue des contrats, 9 mars 2018, n°01, p 122

- Hélaine CEDRIC, Manquement aux obligations précontractuelles d’information et nullité du contrat conclu, Dalloz Actualité, 9 janvier 2024, Disponible sur :| Dalloz Actualité (dalloz-actualite.fr)

- Héloïse PLANCKAERT, Obligation d’information précontractuelle du consommateur : nullité du contrat si le défaut d’information porte sur les éléments essentiels, Lamyline, 2 janvier 2024, Disponible sur : | Actualités Du Droit | Lamy Liaisons (actualitesdudroit.fr)

1 CA. Amiens 3 mai 2022 n°20/02013

2 Le silence du texte de la loi ne fait pas obstacle à l’application de la nullité si le juge interprétant la règle estime que telle doit être sa sanction . Dans ce cas on parle de nullité virtuelle.

3 Ce qui découle de la généralisation de l’obligation d’information précontractuelle établie par l’article 5 de la directive 2011/83/UE, dont est issu l’article L.111-1 du Code de la consommation. Le législateur a introduit une obligation précontractuelle d’information applicable à tous les contrats de consommation. L’article 5 précité est ainsi conçu comme une disposition horizontale et transversale.

4 Sabine BERNHEIM-DESVAUX et Natacha SAUPHANOR-BROUILLAUD, Pas de nullité sans texte ? L’exemple de l’obligation générale d’information précontractuelle du droit de la consommation, La Base Lextenso, Revue des contrats, 9 mars 2018, n°01, p 122

-

Durée du cautionnement et l'impératif de la précision dans la mention manuscrite

- Par jurisactuubs

- Le 09/02/2024

- Dans Droit de la consommation

- 0 commentaire

(Cass. Com., 29 novembre 2023, n°22-17.913)

Dans un arrêt en date du 29 novembre 2023, la chambre commerciale de la Cour de cassation a réaffirmé qu’il est impossible de se référer aux clauses du cautionnement afin de sauver l’acte de la nullité en cas d’imprécision dans la mention manuscrite concernant la durée de l’engagement.

Le 14 décembre 2009, un établissement bancaire a accordé à une société un emprunt d’un montant de 320 000 euros, remboursable sur une période de 84 mois. Par le même acte, deux époux se sont portés, chacun, caution solidaire de ce prêt.

Suite à la mise en redressement, puis en liquidation judiciaire de la société, la banque a assigné l’épouse en exécution de son engagement. En réaction, cette dernière a fait valoir la nullité du cautionnement, soutenant que la mention manuscrite en bas de l’acte ne précisait pas la durée de son engagement. En effet, cette mention se contentait de stipuler « pour la durée de l’emprunt », sans préciser sa durée exacte.

Or, l’ancien article L. 341-2 du Code de la consommation, dans sa version applicable au litige1, imposait, à titre de formalisme ad validitadem, que la mention manuscrite précise la durée du cautionnement.

Ainsi, dans un arrêt en date du 17 février 2022, la Cour d’appel de Nîmes2a prononcé la nullité du cautionnement en retenant qu’a défaut de précision de la durée de l’emprunt dans cette mention, celle-ci ne permettait pas à la caution d’avoir une pleine connaissance de la portée de son engagement.

L’établissement bancaire forme un pourvoi en cassation, arguant que la mention manuscrite « pour la durée de l’emprunt » répondait aux exigences de l’article L. 341-2 du Code de la consommation, principalement en raison du fait que d’autres clauses de l’acte faisaient référence à la durée exacte de l’emprunt.

Néanmoins, la Cour de cassation, rejette le pourvoi en rappelant que la mention manuscrite de la durée du cautionnement doit être précise, sans qu'il soit nécessaire de se reporter aux clauses imprimées de l'acte.

Par conséquent, la Haute juridiction approuve les juges du fond d’avoir retenu qu’a défaut de précision de la durée de l’emprunt dans cette mention, le cautionnement était nul.

Cette décision s’aligne sur la jurisprudence antérieure, où la Cour de cassation avait déjà traité des litiges similaires, concluant que la mention « pour la durée de ... » était impérative dans le cas d’un cautionnement à durée déterminée3. Cette mention doit être clairement formulée, sans qu’il soit nécessaire de se reporter aux clauses imprimées de l’acte. En l’absence de cette précision, le cautionnement encourt la nullité4.

La Cour de cassation adopte une interprétation restrictive de l’ancien article L.341-2 du Code de la consommation, manifestant une attitude clairement défavorable à l'idée de recourir à une clause du contrat pour compléter la mention requise par le législateur. La mention doit être autonome, concentrant en elle-même toutes les informations nécessaires. Cette rigueur vise à prévenir les risques liés à des lecteurs peu attentifs, susceptibles de souscrire à d'importantes obligations sans une compréhension approfondie.

La présente solution ne sera pas applicable aux cautionnements conclus à compter du 1er janvier 2022, relevant désormais de l'article 2297 du Code civil. Depuis cette date, c'est le Code civil qui prévoit les exigences requises pour la rédaction de la mention manuscrite. Contrairement à l'ancien régime, la durée de l'engagement n'est plus une condition de validité du cautionnement.

Eva THEBAULT.

Sources :

- CA Nîmes, 17 février 2022, n°20.03.34

- Cass. Com., 29 nov 2023, n°22-17.913

- C. HELAINE, mention manuscrite du cautionnement et durée de l’engagement, Dalloz, 7 décembre 2023. Disponible sur : Mention manuscrite du cautionnement et durée de l’engagement - Affaires | Dalloz Actualité (dalloz-actualite.fr)

- V. TECHENE, mention manuscrite de la caution : la durée de l’engagement doit être précise, Lexbase, décembre 2023. Disponible sur : Mention manuscrite de la caution : la durée de l’engagement doit être précise | Lexbase

1Avant l’ordonnance n°2016-301 du 14 mars 2006 relative à la partie législative du Code de la consommation

2 CA Nîmes, 17 février 2022, n°20.03.34

3 Cass. Com., 13 décembre 2017, n° 15-24294

4 1reCiv., 9 juillet 2015, n°14-24.287

-

La récente solution, conforme au droit, du point de départ du délai de prescription de l’action en paiement au titre d’un crédit immobilier

- Par jurisactuubs

- Le 22/01/2024

- 0 commentaire

Article publié le 23 février 2016

- Civ. 1re, 11 févr. 2016, FS-P+B+R+I, n° 14-22.938 ;

- Civ. 1re, 11 févr. 2016, FS-P+B+R+I, n° 14-28.383 ;

- Civ. 1re, 11 févr. 2016, FS-P+B+R+I, n° 14-27.143 ;

- Civ. 1re, 11 févr. 2016, FS-P+B+R+I, n° 14-29.539.

C’est sur le fondement de l’article L.137-2 du Code de la consommation et des articles 2224 et 2233 du Code civil que les juges du droit, réunis en la première chambre civile de la Cour de cassation, ont opéré un revirement de jurisprudence par quatre arrêts rendus le 11 février 2016. Ce revirement est notamment relatif au point de départ du délai de prescription de l’action en remboursement d’un crédit immobilier, consenti par un professionnel, au profit d’un consommateur. L’article L.137-2 du Code de la consommation énonce que « l'action des professionnels, pour les biens ou les services qu'ils fournissent aux consommateurs, se prescrit par deux ans », dérogeant ainsi au délai de prescription de droit commun, de 5 ans. Les juges maintiennent toutefois leur position quant à la durée de ce délai de prescription spécial.

Avant ce revirement, et depuis un arrêt de la première chambre civile, en date du 10 juillet 2014 (Cass. 1re civ., 10 juill. 2014, n° 13-15.511), la prescription biennale de l’article L.137-2 sus-visé courait, sur le fondement de l’article 2224 du Code civil, « à compter du jour où le titulaire d'un droit a connu ou aurait dû connaître les faits lui permettant de l’exercer » : c’est-à-dire, en matière de crédit immobilier, à la date du premier incident de paiement non régularisé, consenti à un consommateur.

Le crédit immobilier est un crédit à long terme obtenu auprès d'un établissement de crédit et qui est destiné à financer tout ou partie d'un achat immobilier, d'une opération de construction immobilière, ou des travaux pour un bien immobilier.

Pour chaque fait d’espèce, une banque (créancier professionnel) consent un crédit immobilier à des particuliers (emprunteurs « consommateurs »). Au cours du remboursement du crédit, les particuliers défaillants se trouvent dans l’impossibilité de rembourser les mensualités dues au titre du crédit. Face à ces impayés, le créancier décide de mettre en oeuvre une déchéance du terme, afin de recouvrer la totalité du crédit impayé. En effet, en cas de mensualités impayées, la banque peut, si tel est prévu dans le contrat de prêt, prononcer la déchéance du terme, c'est-à-dire mettre fin au crédit avant la date prévue au contrat. Ainsi, la totalité des sommes dues au titre du prêt (échéances impayées, capital restant dû, intérêts de retard, pénalités...) sera réclamée par la banque, sans délai.

Les juges du droit innovent en apportant une solution pertinente : « à l'égard d'une dette payable par termes successifs, la prescription se divise comme la dette elle-même et court à l'égard de chacune de ses fractions à compter de son échéance, de sorte que, si l'action en paiement des mensualités impayées se prescrit à compter de leurs dates d'échéance successives, l'action en paiement du capital restant dû se prescrit à compter de la déchéance du terme, qui emporte son exigibilité ». Cette solution découle assez logiquement de la lettre de l’article 2233 du Code civil, qui dispose que : « la prescription ne court pas : (…) 3° A l'égard d'une créance à terme, jusqu'à ce que ce terme soit arrivé ».

Le délai de prescription de l’action en paiement au titre d’un crédit immobilier consenti à un consommateur, ne court, désormais, qu’à l’exigibilité effective de l’obligation.

- La créance de chaque échéance mensuelle devient exigible lors de chacun des termes successifs exigibles (c’est-à-dire au jour où le débiteur consommateur aurait dû payer l’échéance) ;

- La créance du capital restant dû devient effective au jour du prononcé de la déchéance du terme. Celui-ci est donc le nouveau point de départ du délai de prescription de cette action.

Anne-Lise BECQ

Sources :

- AVENA-ROBARDET, Valérie. « Crédit immobilier : revirement de jurisprudence sur la prescription ». Dalloz actualité.

- LASSERRE CAPDEVILLE, Jérôme. « Point de départ du délai biennal de l'article L. 137-2 du Code de la consommation : le revirement attendu est enfin là ! » La Semaine Juridique, Édition Générale n° 8, 22 Février 2016, 220.

-

L'action de groupe contre Volkswagen

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 21 novembre 2015

Depuis le 17 septembre 2015 le géant automobile Volkswagen est au cœur d’un scandale planétaire. Voulant obtenir le certificat de bonne conduite écologique, un logiciel espion a été installé sur les modèles de Volkswagen afin de limiter l’émission de gaz polluants lors de tests. Par la suite, ce logiciel se désactive et les véhicules émettent en réalité plus de particules.

De nombreux médias français renvoient vers la même page internet. Ce collectif fait miroiter une action de groupe contre le géant automobile.

L’action de groupe a été introduite en droit français par la loi Hamon du 17 mars 2014. Plus ou moins inspirée des class actions américaines, cette action accorde aux consommateurs l’indemnisation de préjudice modeste et ce afin de moraliser la vie des affaires.

Selon l’article L423-1 du Code de la consommation, l’action de groupe a pour but de réparer les préjudices patrimoniaux résultant soit d’un manquement contractuel soit de pratiques anticoncurrentielles de la part du professionnel ; pourvu que les consommateurs soient dans une situation similaire ou identique. L’action de groupe a pour particularité d’être introduite devant un Tribunal de Grande Instance (L211-15 du Code de l’organisation judiciaire) par une association de défense des consommateurs représentative au niveau national et agréée telle que envisagée par l’article L411-1 du même Code.

Les opposants à cette réforme s’inquiètent de la rédaction des textes. Premièrement, cette procédure constitue une difficulté pour le professionnel d’anticiper et de provisionner comptablement le risque judiciaire d’une telle action. Ensuite, il y a un déséquilibre significatif entre les associations de consommateurs et le professionnel. Enfin, le consommateur joue un second rôle dans la procédure.

Les avocats ont souhaité être à l’initiative de cette procédure avant l’entrée en vigueur de la loi. Peut-être est-ce pourquoi Class action Volkswagen parle de collectivisation d’actions individuelles. Néanmoins, ce collectif souhaite créer une association. Peut-être qu’avec le poids des consommateurs mécontents, il aura une incidence médiatique et sera pris en compte par le gouvernement. D’ailleurs, Class action Volkswagen affirme que « L’action de groupe en France, au sens voulu par la Loi Hamon, est émaillée de nombreux obstacles, mais ce mouvement est de nature à contribuer à les lever. »

Si par la suite ce collectif est reconnu comme association agréée, certains pourront y voir une certaine similitude avec les arrêts de la Première chambre civile de la Cour de cassation du 30 septembre 2008 (n° 06-21.400) et du 26 mai 2011 (n°10-15.676).

- Dans le premier arrêt, il est fait un rappel de la prohibition de démarchage en matière juridique. En l’espèce, le site internet « Class action. Fr » collectait les mandats donnés par les consommateurs.

- Dans le second arrêt, UFC Que Choisir a été sanctionnée pour démarchage illicite en raison de la création d’un site internet incitant les consommateurs à donner mandat pour agir en leurs noms.

Toute similitude pourra être écartée car ces arrêts concernent l’action en représentation conjointe. Ensuite, l’article L422-1 du Code de la consommation in fine pose les interdictions de démarchage et d’appel au public. De telles prohibitions n’existent pas en matière d’action de groupe. Enfin, à propos de l’arrêt de 2008, le décret 2014-1251 du 28 octobre 2014 permet une publicité et une sollicitation personnalisée de la part de l’avocat vis-à-vis de ses clients.

L’association devra déterminer en quoi les consommateurs de la firme de Volkswagen sont dans une situation similaire ou identique. Les véhicules touchés par ce scandale ont été produits entre 2009 et septembre 2015. Certains ont été achetés chez un concessionnaire, d’autres sur le marché de l’occasion. L’action sera-t-elle dirigée contre le vendeur situé en France ou contre le constructeur allemand ? S’offrent aux parties différents fondements notamment : non-respect des garanties légales de conformité, publicité mensongère, pratique commerciale trompeuse.

L’association Consommation, Logement et Cadre de Vie a écarté l’action de groupe car l’évaluation du préjudice économique est difficile à établir. Le non-respect des normes écologiques impacte-t-il le prix de la vente ? Si oui, de quelle façon ? Face à l’absence de réponse, elle propose aux consommateurs soit de bénéficier des mesures proposées par le constructeur, soit de déposer une plainte pour tromperie et pratiques commerciales déloyales auprès du procureur en se constituant partie civile.

Elynn Goullianne

Sources :

- Boré, Louis. « Quelques curiosités de l’action de groupe à la française ». Revue des contrats, 15 juin 2015, n° 2, P. 408. 111r6.

- Haeri, Kami et Javaux, Benoît. « L'action de groupe à la française, une curiosité ». La Semaine juridique, 31 mars 2014, n°375, P 586.

- « Action de groupe à la française : premiers retours d’une association de consommateurs Interview de Madame Reine-Claude Mader ». Gazette du Palais, 27 octobre 2015, n° 300, P. 14. 244u7.

- « Ne pas confondre action de groupe et actions regroupées ». Gazette du Palais, 22 septembre 2015 n° 265, P. 18. 240n8.

-

L'interprétation in abstracto de la notion de consommateur favorable à l'avocat aguerri

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 17 décembre 2015

L'article préliminaire du Code de la consommation dispose qu' « Au sens du présent code, est considérée comme un consommateur toute personne physique qui agit à des fins qui n'entrent pas dans le cadre de son activité commerciale, industrielle, artisanale ou libérale. » (1)

Cette notion de consommateur, assez simple en apparence, pose quelques difficultés en pratique, comme le démontre l'arrêt rendu par la Cour de Justice de l'Union Européenne du 3 septembre 2015 (2).

En l'espèce, la quatrième chambre de la Cour devait statuer sur la qualité de l'avocat concluant un contrat de crédit sans rapport avec sa profession, mais dont la caution était liée à son activité professionnelle.

La Cour décide que « L’article 2, sous b), de la directive 93/13/CEE du Conseil, du 5 avril 1993, concernant les clauses abusives dans les contrats conclus avec les consommateurs, doit être interprété en ce sens qu’une personne physique exerçant la profession d’avocat, qui conclut un contrat de crédit avec une banque, sans que le but du crédit soit précisé dans ce contrat, peut être considérée comme un « consommateur », au sens de cette disposition, lorsque ledit contrat n’est pas lié à l’activité professionnelle de cet avocat. La circonstance que la créance née du même contrat est garantie par un cautionnement hypothécaire contracté par cette personne en qualité de représentant de son cabinet d’avocat et portant sur des biens destinés à l’exercice de l’activité professionnelle de ladite personne, tels qu’un immeuble appartenant à ce cabinet, n’est pas pertinent à cet égard. »

Dans cette affaire, l'attribution de la qualité de consommateur à l'avocat revêt une particulière importance puisqu'elle va conditionner sa protection face aux clauses abusives. En effet, cette demande a été présentée dans le cadre d'un litige portant sur une demande de constatation du caractère abusif d'une clause de contrat de prêt. La protection contre ces clauses ne vaut que pour le consommateur, considéré comme la partie faible, non aguerrie au contrat. Précisément, le Code de la consommation définit les clauses abusives comme celles ayant pour objet ou pour effet de créer, au détriment du non-professionnel ou du consommateur, un déséquilibre significatif entre les droits et obligations des parties au contrat, dans les contrats conclus entre professionnels et non-professionnels ou consommateurs (3). En guise de sanction, le législateur prévoit qu'elles seront écartées et considérées comme non-écrites.

Au vu de cet arrêt du 3 septembre 2015, il semblerait que l'avocat concluant un contrat de crédit dont le remboursement est garanti par un immeuble appartenant à son cabinet, doit être considéré comme une partie faible.

On peut penser que les Cours de justice françaises auraient rendu une décision similaire puisque notre jurisprudence ne s'attache plus à la sphère de compétence du professionnel, mais regarde désormais si la personne contracte pour sa sphère privée ou dans le cadre de son activité professionnelle. La notion de consommateur doit être interprétée de manière indépendante des connaissances concrètes que la personne concernée peut avoir, ou des informations dont cette personne dispose réellement.

Cependant, même si le crédit a été contracté en dehors du cadre de l'activité professionnelle, on ne peut nier un certain lien avec celle-ci : le cautionnement a été contracté par l'avocat lui même en sa qualité de représentant de son cabinet et porte sur les biens destinés à son activité professionnelle.

On comprend que les juges cherchent à protéger à tout prix la partie faible au contrat, mais peut on vraiment regarder un avocat comme un emprunteur lambda qui ne disposerait pas des connaissances nécessaires pour apprécier le caractère abusif d'une clause avant la signature de son contrat ? Doit on réellement le considérer ignorant quand bien même il s'avère que cet avocat est spécialisé en droit commercial ?

La volonté jurisprudentielle française de ne plus vouloir parler de « rapport direct avec l'activité professionnelle » est révélatrice de cette ligne directrice du Code de la consommation qui cherche à protéger des abus opérés par les professionnels. Toutefois, cette interprétation in abstracto de la notion de consommateur semble aboutir à des situations un tant soit peu déraisonnables.

Lucie PARIS

Sources:

(1) Créé par la Loi n°2014-344 du 17 mars 2014 - article 3

(2) Cour de Justice de l'Union Européenne C-110/14, 3 septembre 2015

-

L’absence de restitution des fonds au prêteur fautif en cas d’annulation d’un contrat de vente et d’un prêt lié

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 11 décembre 2018

Le 26 septembre 2018, la première chambre civile de la Cour de cassation s’est une nouvelle fois prononcée sur les conséquences de l’annulation d’un contrat de vente et d’un prêt lié. Elle décide que l’établissement de crédit perd son droit à restitution du capital emprunté en omettant de vérifier préalablement au versement des fonds la validité du contrat principal jugé par la suite irrégulier.

En l’espèce, à la suite d’un démarchage à domicile, un particulier a acheté des panneaux photovoltaïques auprès d’une société. L’acquisition a été financée par un crédit souscrit auprès d’une banque par l’intermédiaire du démarcheur.

Constatant l’absence de raccordement de l’installation au réseau électrique, l’acquéreur a assigné le vendeur en résolution du contrat de vente et le prêteur en résolution de crédit accessoire. Il a sollicité que ce dernier soit privé de sa créance de restitution du capital prêté pour faute dans le versement des fonds.

-

Focus sur le droit de l’environnement

- Par jurisactuubs

- Le 22/01/2024

- Dans Interview des professionnels

- 0 commentaire

Article publié le 13 février 2020

A une heure où l’urgence climatique occupe une grande place dans le débat public, le saisissement des enjeux environnementaux par le droit est une vraie question. Maître Thomas Dubreuil, avocat du barreau de Vannes spécialisé en droit de l’environnement, a accepté de répondre à nos questions.

-

Publicité des mesures d’injonction de la DGCCRF pour une meilleure transparence pour les consommateurs

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 30 janvier 2023

-

Nul, pas même un consommateur ne peut se prévaloir d’une jurisprudence figée

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 18 janvier 2021

La sécurité juridique, invoquée sur le fondement du droit à un procès équitable pour contester l’application immédiate d’une solution nouvelle résultant d’une évolution de la jurisprudence, ne saurait consacrer un droit acquis à une jurisprudence figée.

-

Crédit impayé à l’échéance du terme : les intérêts courent jusqu’au remboursement !

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 09 février 2017

Le 18 janvier 2017, la Cour de cassation s’est exprimée sur le sort des intérêts d’un prêt lorsque ce dernier n’a pas été remboursé.

En l’espèce, le 15 avril 2008, Mme X a contracté avec une banque un prêt-relais d’une somme de 135 000 euros s’étalant sur une période de deux ans et remboursable en une fois. Le 18 septembre 2010, Mme X a de nouveau contracté avec cette banque pour un prêt se substituant au crédit relais négocié en 2008. Aussi après avoir réitéré l’acte devant le notaire le 11 janvier 2011(dû à la mise en place d’hypothèques), les fonds du prêt de substitution ont été débloqués le 3 février suivant. Ce 3 février 2011, la banque a également débité environ 9000 euros du compte de Mme X au titre d’intérêts de retard.

La Cour d’appel a condamné Mme X au paiement des sommes à la banque. Elle a donc formé un pourvoi en cassation.

L’axe de défense de Mme X portait sur le consentement. Elle considérait que la banque avait commis une faute puisque que dans le contrat il n’y avait aucune clause stipulant des intérêts de retard. Ainsi pour que ces intérêts soient applicables, son consentement était nécessaire : la banque ne pouvait pas renouveler « de fait » le contrat de prêt.

Toutefois, les juges du droit ont rendu un arrêt de rejet et ont estimé que : « la clause d’un contrat de prêt prévoyant le paiement d’intérêts à un certain taux jusqu’à l’échéance fixée pour le remboursement suffit pour que les intérêts continuent à courir après ladite échéance, si le débiteur ne se libère pas à cette époque. »

La Cour de cassation est très claire dans cet arrêt : si un prêt n’est pas remboursé après l’échéance du terme, les intérêts continuent de courir jusqu’au total paiement de la somme, sans qu’un nouvel accord soit nécessaire.

Cette solution semble dangereuse pour le consommateur. En effet, c’est sur une clause prévoyant le paiement d’intérêt jusqu’à l’échéance du contrat que les juges se fondent, et non pas sur une clause prévoyant des intérêts de retard ou encore une clause pénale. Certes, une sanction doit être mise place et imposée au consommateur lorsqu’il ne respecte pas le contrat et en l’occurrence ne rembourse pas le prêt dans les délais. Mais ici la solution reste sévère puisque la débitrice est retournée auprès de la banque afin de souscrire un nouveau contrat de prêt pour pouvoir rembourser son prêt-relais. Les intérêts auraient donc pu courir jusqu’à la signature de ce nouveau contrat : le 18 septembre 2010.

On peut toutefois se demander si cette solution n’est pas due au comportement de la débitrice : il n’est pas indiquer dans l’arrêt si cette dernière était ou non de mauvaise foi. On peut imaginer une certaine négligence de sa part : elle n’est revenue vers la banque qu’au mois de septembre sans avoir verser un paiement pour le prêt-relais, soit 5 mois après l’échéance de celui-ci. De plus il est indiqué qu’elle a refusé les explications du notaire se sentant suffisamment informée.

La solution aurait-elle été la même si la débitrice avait été plus prévenante ? Il semble donc que cette solution soit à confirmer.

Elodie PADELLEC

Bibliographie :

Com., 18 janvier 2017, n°15-14.665.

-

L’absence de déchéance du droit aux intérêts en cas de non-respect d’une obligation d’information envers l’emprunteur

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit bancaire

- 0 commentaire

Article publié le 25 février 2019

Les règles protectrices des consommateurs sont multiples et les sanctions en cas de non-respect de ces règles sont souvent importantes et propres au droit de la consommation. Toutefois, il existe des cas où le manquement à des dispositions prévues par le droit de la consommation ne seront pas sanctionnées de manière spécifique.

Ainsi, les articles R313-12 et R313-14 du Code de la consommation prévoient des dispositions spécifiques en matière de regroupement de crédits. Rappelons que cette opération consiste à regrouper un ensemble de crédits préexistants en un nouveau crédit. Toutefois, des sanctions propres sont-elles prévues en cas de non-respect de ces dispositions ? C’est à cette question que la première chambre civile de la Cour de cassation a répondu dans un arrêt du 9 janvier 2019. En effet, elle a plus particulièrement répondu à la question de savoir si la déchéance du droit aux intérêts prévues par l’article L312-33 du Code de la consommation est applicable au non-respect de l’obligation d’information due envers l’emprunteur dans le cadre d’une opération de regroupement de crédit. Toutefois, les juges du droit rejettent cette idée.

-

L’obligation pour le juge de soulever d’office le caractère abusif d’une clause invoquée par une partie au litige

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 11 février 2019

Dans un arrêt rendu le 10 octobre 2018, la première chambre civile de la Cour de cassation a affirmé que le juge était soumis à une obligation de relever d’office le caractère abusif d’une clause qui est invoquée par une des parties au litige.

En l’espèce, la Banque de Tahiti avait consenti à un particulier un prêt immobilier pour un montant total de 30 000 000 francs CFP, lequel était remboursable en deux-cent quarante mensualités. Ce prêt était également assorti d’un cautionnement et avait pour finalité de financer la construction de la résidence principale du particulier.

Cependant, la banque constate une inexactitude dans la déclaration de son client. En vertu de l’article 9 de ses conditions générales relatif à ce cas, elle réclame le paiement anticipé des deux-cent quarante mensualités. Subrogée dans les droits de la banque, c’est la caution qui assigne le consommateur en paiement.

-

Contrats hors établissement et mentions obligatoires : le contrat peut mentionner le prix global du bien ou du service

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 5 février 2023

Cass. Civ 1., 11 janvier 2023, n°21-14.032

-

Notion de consommateur au sens de l’article 17 du Règlement Bruxelles I bis

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Arrêt publié le 23 décembre 2019

Dans un arrêt du 3 octobre 2019[1], la Cour de justice de l’Union européenne s’est prononcée sur l’interprétation de la notion de consommateur au sens de l’article 17§1 du Règlement Bruxelles I bis.

Dans les faits, une personne domiciliée sur le territoire de la République tchèque a conclu à distance un contrat-cadre, ayant pour objet de lui permettre d’effectuer des opérations sur le marché international des changes FOREX, avec une société de courtage de droit chypriote. La cliente procédait à des placements d’ordres d’achat et de vente de devises que la société devait exécuter au moyen de sa plate-forme d’échange en ligne.

Un ordre placé a été exécuté avec un retard au cours duquel une fluctuation du taux de change était intervenue, entraînant un bénéfice plus bas que celui initialement envisagé. La cliente, s’estimant consommateur et donc fondée à saisir la juridiction de son domicile, a assigné la société de courtage devant les juridictions tchèques, sur le fondement de l’enrichissement sans cause. Or, le contrat contenait une clause attributive de juridiction au profit des juridictions chypriotes, et les juridictions tchèques de premier degré se sont estimées incompétentes pour se prononcer sur le litige.

La requérante a formé un pourvoi en cassation devant la Cour suprême tchèque, invoquant que l’article 19 du Règlement Bruxelles I bis rendait sans effet la convention attributive de juridiction conclue avec un consommateur avant la naissance du différend. La Cour suprême a décidé de surseoir à statuer et de saisir la CJUE d’une question préjudicielle.

-

Le démarchage conditionné par la présence du professionnel

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 30 décembre 2020

Par un arrêt du 9 décembre 2020[1], la première chambre civile de la Cour de cassation décide qu’un devis signé au domicile des consommateurs en l’absence du professionnel n’est pas un contrat hors établissement. En l’espèce, en 2011 un devis ayant pour objet l’installation de panneaux photovoltaïques avait été accepté par des consommateurs, lesquels contractent un emprunt pour satisfaire le paiement de leur achat. Il s’avère par la suite que l’installation du système de production d’électricité présente un dysfonctionnement de sécurité pour lequel le professionnel a manqué à ses obligations relatives au démarchage. C’est pourquoi les acquéreurs décident d’agir en résolution de leur contrat de vente et de crédit.

-

La médiation, le règlement amiable au coeur du droit de la consommation

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 10 mars 2016

Le décret du 11 mars 2015 modifie le Code de procédure civile dans son article 58 en imposant que « sauf justification d'un motif légitime tenant à l'urgence ou à la matière considérée, en particulier lorsqu'elle intéresse l'ordre public, la requête ou la déclaration qui saisit la juridiction de première instance précise également les diligences entreprises en vue de parvenir à une résolution amiable du litige ». Cette disposition, entrée en vigueur le 1er avril 2015, oblige ainsi les parties à avoir recours à l’un des modes alternatifs de règlement des conflits (MARC) préalablement à toute saisine de la juridiction. Ces modes extrajudiciaires de règlements des conflits se développent, en droit français, depuis la fin des années 1990. Ils visent à répondre aux dysfonctionnements de l’ordre judiciaire. Ce sont les processus de négociation, de conciliation, de médiation, d’arbitrage, etc.

La médiation est un mode amiable et confidentiel des règlement des conflits par lequel un tiers indépendant et impartial, formé à la médiation, aide les parties à trouver une issue négociée à leur différend par l’adoption d’un solution consensuelle satisfaisante pour chacune d’elles.

Le recours à un processus de médiation de la consommation

Plus récemment, depuis le 1er janvier 2016, l’article L.152-1 du Code de la consommation permet au consommateur « de recourir gratuitement à un médiateur de la consommation ». Ce même article exige, surtout, des professionnels qu’ils proposent à leurs consommateurs, une procédure de médiation pour tous les litiges nationaux ou transfrontaliers qui les opposent. Ce droit s’applique à tous les litiges de nature contractuelle, portant sur l’exécution d’un contrat de vente ou de fournitures de services, opposant un consommateur à un professionnel, sauf exceptions (article L151-4 du même Code).

Le décret d’application de l’Ordonnance du 20 août 2015 fixe également les modalités d'information du consommateur, lui permettant de recourir effectivement à un médiateur de la consommation, et d'assistance au consommateur, en cas de litige transfrontalier.

L’article L.153-2 du précédent Code dispose que le professionnel a le choix quant à la désignation de ce médiateur d’entreprise.

Le règlement des litiges au niveau communautaire

La Commission européenne a instauré dernièrement une plateforme électronique visant à résoudre les litiges relatifs aux achats en ligne. En effet, le commerce électronique est un marché en continuelle expansion, comme nous pouvons le constater sur le graphique, ci-dessous, relatant l’évolution du marché français du e-commerce.

Dans un soucis de protection du consommateur européen, la Commission européenne lui permet alors de résoudre les conflits dont il est victime, de manière extrajudiciaire. Afin d’éviter tout contentieux judiciaire, redouté par le consommateur par la longueur de sa procédure et de ses frais élevés, ce dernier sera invité à remplir une plainte en ligne. La plainte sera ensuite transmise à l’un des 117 organismes nationaux de règlement amiable des litiges pour essayer de résoudre le litige en dehors des tribunaux.

Cette avancée du règlement extrajudiciaire des litiges de consommation, à l’initiative de directives européennes, tend en réalité vers une généralisation de la médiation.

Anne-Lise BECQ

Sources :

- AUTIER, Elisabeth. « Consommation : nouvelle plateforme européenne de règlement en ligne des litiges ». Dalloz actualité.

- POILLOT-PERUZZETTO, Sylvaine. « La médiation en matière de consommation ». Dalloz.

-

UberPop jugé en tant que pratique commerciale trompeuse par les juges du fond

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 02 janvier 2016

L’article L 121-1 du Code de la consommation dispose qu’une pratique commerciale est considérée comme trompeuse « lorsqu’elle crée une confusion avec un autre bien ou service, une marque, un nom commercial, ou un autre signe distinctif d'un concurrent ; lorsqu’elle repose sur des allégations, indications ou présentations fausses ou de nature à induire en erreur (…) ou lorsque la personne pour le compte de laquelle elle est mise en oeuvre n'est pas clairement identifiable. Une pratique commerciale est également trompeuse si, compte tenu des limites propres au moyen de communication utilisé, elle omet, dissimule ou fournit de façon inintelligible, ambiguë ou à contretemps une information substantielle ou lorsqu'elle n'indique pas sa véritable intention commerciale dès lors que celle-ci ne ressort pas déjà du contexte (…) ». L’article L 121-1-1 de ce même Code, créé par la Loi de Modernisation de l’Économie de 2008, détaille précisément ces pratiques commerciales en les listant.

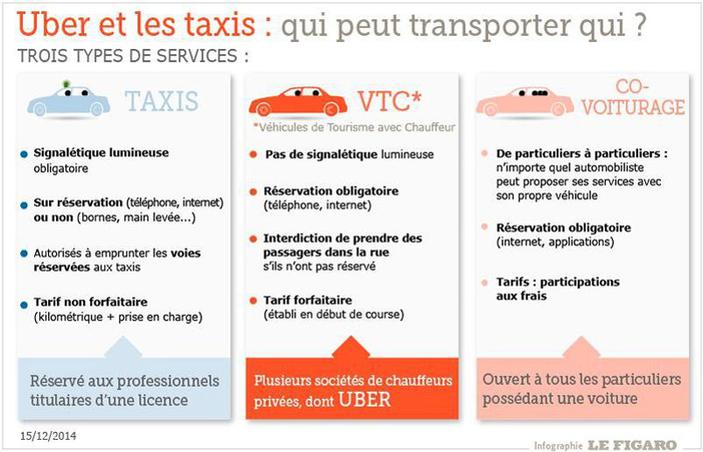

La Cour d’appel de Paris condamne la filiale Uber France, pour son service UberPop à 150 000 euros d’amende pour pratique commerciale trompeuse, sanction répondant à l’alourdissement de la sanction par la loi Hamon du 17 mars 2014, relative à la consommation (article L 121-6 du Code de la consommation). Cette amende aurait pu néanmoins être plus lourde et fixée en fonction du chiffre d’affaires que le service rapporte à Uber France. Les juges du fond confirment le jugement d’instance en rappelant que le covoiturage doit être distingué de l’activité proposée par UberPop en tant qu’offre payante de transports destinée aux particuliers par des particuliers.

Uber est un service de Voiture de Tourisme avec Chauffeur (VTC), aux cotés de Chauffeur-Privé, Snapcar, Allocab, etc. qui fait polémique depuis quelques mois notamment en raison d’une prestation relativement moins onéreuse que la moyenne. UberPop quant à lui l’un des services de Uber, société américaine, proposant un transportant de particuliers à particuliers. En effet, les conducteurs s’inscrivent, sans aucune qualification, et donc contrainte, sur le site Uber et s’improvisent chauffeurs de taxi en « se livrant à des « prestations de transport routier de personnes à titre onéreux » (article L. 3120 I) sans être des professionnels » (1). Malgré le fait que ce service ait déjà été déclaré illégal en juillet 2015, celui-ci est toujours à la portée de tous.

Les sages du Conseil constitutionnel ont étudié les Questions Prioritaires de Constitutionnalité relevées par Uber France notamment sur la conformité de la loi Thévenoud avec les prestations proposés par le service UberPop. Leur décision du 22 septembre 2015 (2) pose le principe que « le transport public particulier de personnes à titre onéreux s'effectue notamment en taxi ou VTC dûment autorisés (art. L. 3120-1), et l'article L. 3124-13, alinéa 1er, réprime l'organisation d'un système de mise en relation de clients avec des personnes non autorisées se livrant à cette activité ». La principale obligation pour les chauffeurs est de justifier d'un certificat d'assurance pour le transport de personnes à titre onéreux. Cette obligation est rentrée en vigueur au 1er juillet 2015, impose désormais aux chauffeurs de VTC, et entre autres, une formation initiale de 250 heures depuis le 1er janvier 2016. Le décret d’application de la loi Thévenoud instaure également une amende à l'encontre des conducteurs de véhicules à titre onéreux qui exercent leur activité sans avoir de carte professionnelle (il en est ainsi des chauffeurs UberPop).

Anne-Lise BECQ

Sources :

- (1) Gency-Tandonnet, Dominique. « L'habillage juridique de solutions discriminatoires contre les VTC et l'avenir du modèle d’Uber ». Dalloz, 2015. 2134

- (2) QPC n° 2015-484, D. 2015. 1892

-

La mention manuscrite du contrat de cautionnement : précisions jurisprudentielles et légales

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit des sûretés

- 0 commentaire

Article publié le 19 février 2017

La mention manuscrite de la caution fait depuis peu l’objet de nombreuses précisions, tant jurisprudentielles que légales.

Le contrat de cautionnement impose un formalisme très lourd, notamment par le biais de la mention manuscrite qui est une condition ad validitatem de ce contrat. Cette dernière est imposée d’une part par l’article L331-1 du Code de la consommation qui dispose que « Toute personne physique qui s'engage par acte sous seing privé en qualité de caution envers un créancier professionnel fait précéder sa signature de la mention manuscrite […] » ; et d'autre part par l'article 1326 du Code civil. Plusieurs arrêts ont été rendus durant le mois de janvier concernant la mention manuscrite :

Une durée de l’engagement contradictoire

Par un arrêt rendu le 31 janvier 2017[1], la chambre commerciale de la Cour de cassation est venue préciser un point sur la durée stipulée dans la mention manuscrite du contrat de cautionnement. En l’espèce, une personne physique s’était portée caution solidaire d’une société auprès de la banque. A la suite de la liquidation judiciaire de cette société, la banque a assigné la caution en paiement. La caution a voulu se défaire de ses obligations en invoquant la nullité du contrat puisqu’il existait dans ce dernier une contradiction sur la durée de l’engagement de la caution. En effet au sein du même contrat il y avait deux mentions manuscrites qui engageaient la caution pour deux durées différentes.

La Cour de cassation a rejeté la demande de la caution en estimant que dès lors qu’il y avait une mention manuscrite qui était conforme aux dispositions légales, le contrat de cautionnement était valable. Toutefois elle a estimé que c’était la mention la plus favorable à la caution qui l’emportait : celle dont la durée était la plus courte.

Cet arrêt n’est pas novateur en ce qu’il s’inscrit dans la continuité de la jurisprudence rendue en la matière. En effet depuis plusieurs années, les juges du droit ne retiennent pas une simple erreur, incohérence ou oubli dans la mention manuscrite comme raison suffisante pour les cautions de ne pas satisfaire leurs engagements.

Une mention manuscrite en chiffres et en lettres

Dans cette affaire, la caution considérait que le contrat de cautionnement souscrit envers une banque était nul puisque la mention manuscrite ne respectait par l’article 1376 du Code civil. En vertu de cet article, la mention manuscrite doit comporter la somme en toutes lettres et en chiffres. Aussi dans l’espèce la mention manuscrite contenait seulement la somme rédigée en chiffres.

La chambre commerciale de la Cour de cassation dans un arrêt rendu le 18 janvier 2017[2], a considéré que l’engagement de la caution n’était pas vicié du fait qu’il manquait l’inscription de la somme en toutes lettres. En effet, les juges du droit estiment que le contrat de cautionnement conclu auprès d’un professionnel répond aux exigences de l’article L331-1 du Code de la consommation qui lui, n’impose pas une rédaction en lettres et en chiffres, seul l’un des deux suffit. Par conséquent la caution reste tenue de son engagement.

Cette solution était à prévoir puisqu'il s’agissait ici d’un contrat de cautionnement envers un professionnel, autrement dit un contrat soumis au droit de la consommation et donc à l’article L331-1 du Code de la consommation. L’avocat de la défense aurait pu anticiper cette solution notamment avec l’adage « specialia generalibus derogant » selon lequel les règles spéciales l’emportent sur les règles générales.

Le cautionnement de loyer par les personnes morales

La loi du 27 janvier 2017 relatives à l'égalité et à la citoyenneté[3] est venue supprimer l’exigence d’une mention manuscrite d’un contrat de cautionnement lorsque ce dernier est souscrit par une personne morale pour le loyer. En effet au sein de l’article 121 de cette loi dispose que « La personne physique qui se porte caution fait précéder sa signature de la reproduction manuscrite du montant du loyer et des conditions de sa révision […]. Ces formalités sont prescrites à peine de nullité du cautionnement » On en déduit donc que les personnes morales sont exemptées de cette mention. On peut considérer que cette disposition s’aligne sur le droit de la consommation qui impose la mention manuscrite aux seules personnes physiques.

Elodie PADELLEC

Bibliographie :

Com., 31 janvier 2017, n°15-15.890

Com., 18 janvier 2017, n°14-26.604

Loi n° 2017-86 du 27 janvier 2017 relative à l'égalité et à la citoyenneté

AVENA-ROBARDET. V, « Formalisme du cautionnement : des chiffres et des lettres ».- Dalloz actualité.15 février 2017.

AVENA-ROBARDET. V, « Cautionnement : mentions manuscrites contre mentions manuscrites ».-Dalloz actualité, 15 février 2017.

MARRAUD DES GROTTES. G, « Cautionnement : forte actualité sur les mentions manuscrites ».-Lamyline actualité.8 Février 2017.

MAURIES. V, « Cautionnement : contradiction entre deux dates dans les mentions manuscrites ».-Lamyline actualité.8 Février 2017.

-

Com., 1er mars 2017 : Rappel de l’exigence d’une altération du comportement économique du consommateur

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 15 mars 2017

Les pratiques commerciales déloyales ont une importance considérable dans le droit de la consommation. En effet grâce à leur introduction dans le droit français par la loi LME de 2008[1], les consommateurs disposent d’un moyen de protection efficace contre le professionnel. A cet égard, la chambre commerciale de la Cour de cassation a rendu le 1er mars 2017 un arrêt rappelant certains points afin qu’une pratique commerciale trompeuse puisse être condamnée.

En l’espèce, une société, Léa Laboratoire, spécialisée dans la fabrication et la commercialisation de cosmétique, vendait des savons d’Alep qu’elle se procurait par le biais de la société Najjar. Aussi, la société Léa laboratoire ayant mis fin aux relations commerciales avec la société Najjar, a commercialisé un savon dit « Savon tradition Alep » qu’elle se procurait en Tunisie.

La société Najjar l’a donc assigné en justice pour cause de concurrence déloyale en raison de pratiques commerciales trompeuses.

En effet cette dernière arguait d’une part que le savon dit « Savon Tradition Alep » était produit en Tunisie et non pas en Syrie, ce qui induisait par conséquent le consommateur en erreur. D’autre part, elle estimait que les nouveaux savons produits en Tunisie ressemblaient fortement aux savons qu’elle vendait auparavant à l’entreprise (emballage, inscription etc.)

A cet égard, la cour d’appel de Lyon a donné raison à la société Najjar et a ordonné l’interdiction de la commercialisation de ce produit sous la dénomination "savon tradition Alep", le rappel du savon commercialisé sous cette dénomination des circuits commerciaux et son retrait du site internet ainsi que la destruction des packagings du savon reproduisant la mention "savon tradition Alep"

La société Léa Laboratoire a donc formé un pourvoi en cassation. Elle estimait qu’il n’y avait pas de pratiques commerciales trompeuses puisque le savon d’Alep d’une part ne faisait pas l’objet d’une appellation d’origine protégée ou contrôlée, et d’autre part que le comportement du consommateur n’était pas induit en erreur du fait qu’il était inscrit sur l’emballage du savon « made in Tunisie ». Enfin elle estimait que le produit ne pouvait pas faire l’objet d’une pratique commerciale trompeuse puisque ce dernier était fabriqué avec les mêmes composants et de la même façon que le véritable savon d’Alep.

Face à ces arguments, la Cour de cassation a estimé « qu'en se déterminant ainsi, sans vérifier si les éléments qu'elle avait retenus altéraient ou étaient de nature à altérer de manière substantielle le comportement économique du consommateur, la cour d'appel n'a pas donné de base légale à sa décision. » Les juges du droit ont donc cassé l’arrêt rendu par la cour d’appel de Lyon et renvoyé les parties devant cette même cour autrement composée afin que soit caractérisée ou non l’altération du comportement économique du consommateur.

Cette solution est sans surprise puisque cette jurisprudence est constante depuis 2013. En effet, avant 2013, la Cour de Justice de l’Union Européenne (CJUE) avait consacré le principe d’autonomie des pratiques commerciales agressives et trompeuses face à la « notion-mère » de pratique déloyale. Toutefois la Cour est revenue sur sa position par un arrêt rendu le 19 décembre 2013[2] et a considéré qu’une pratique commerciale trompeuse suppose que cette dernière soit déloyale et altère ou est susceptible d’altérer le comportement économique du consommateur. Il s’agit donc ici seulement d’un rappel de la part des juges du droit.

Elodie PADELLEC

Sources :

Com., 1er mars 2017, n°15-16.988

[1] LOI n° 2008-776 du 4 août 2008 de modernisation de l'économie

-

Les conventions d’honoraires d’avocats face au contrôle des clauses abusives (Cass., Civ. 2e., 27 octobre 2022, n°21-10.739).

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 19 décembre 2022

-

Conventions d’honoraires d’avocats vs/ le droit de la consommation : La CJUE se prononce sur les clauses abusives

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 07 février 2023

-

Entrée en vigueur des nouvelles modalités de garantie légale de conformité

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 04 décembre 2022

-

Feuille de route relative à l’appréciation de la qualité de non-professionnel d’une personne morale

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit des contrats

- 0 commentaire

Article publié le 13 janvier 2020

Comment apprécie-t-on la qualité de non-professionnel d’une personne morale ?

C’est sur cette question que s’est penchée la troisième chambre civile de la Cour de cassation, dans un arrêt du 17 octobre 2019[1].

En l’espèce, une SCI qui a pour activité la location de biens immobiliers, avait conclu avec une société de construction, un contrat de travaux d’édification d’un hangar. Après expertise attestant l’existence de plusieurs désordres affectant le bâtiment, la SCI a assigné le constructeur en indemnisation du préjudice résultant desdits désordres. Le constructeur lui a alors opposé une clause limitative de responsabilité figurant dans les conditions générales de marché. En retour, la SCI lui avait opposé le caractère abusif de cette clause, en se prévalant de sa qualité de non-professionnel.

-

Le niveau de réparabilité des équipements électriques ou électroniques doit désormais être indiqué

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Arrêt publié le 19 février 2021

Depuis le 1er janvier 2021, la mise en vente de certains équipements électriques ou électroniques doit être accompagnée d’une note graduée de 0 à 10 permettant au consommateur de connaître le niveau de réparabilité de cet équipement.

-

Le déséquilibre significatif entre les droits et les obligations des parties au contrat

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 18 décembre 2020

Par un arrêt du 9 septembre 2020[1], la première chambre civile de la Cour de cassation statut sur l’incidence de taux d’intérêt d’une année de trois cent soixante jours comme insuffisante à la caractérisation d’un déséquilibre significatif au contrat.

[1] Civ 1ère 9 septembre 2020 n°19-14.934.

-

La prescription biennale de l’article L. 218-2 du Code de la consommation ne bénéficie pas aux cautions personnes physiques d’une personne morale

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 12 novembre 2017

Dans un arrêt du 06 septembre 20171, la première chambre civile de la Cour de cassation est venue une nouvelle fois préciser le champ d’application de l’article L. 218-2 du Code de la consommation, ancien article L. 138-2 du même Code.

En l’espèce, la Société générale avait, en 2007, consenti un prêt à une SCI. La banque avait à cette occasion sollicité en guise de garantie le cautionnement solidaire de deux personnes physiques. La SCI ne remplissant pas son obligation contractuelle, la banque a prononcé la déchéance du terme au début de l’année 2011. Huit mois après, elle assignait les cautions en paiement du solde du prêt resté impayé. Les cautions étant en liquidation judiciaire, le mandataire liquidateur a lui aussi été assigné par la banque en intervention forcée.

-

Clauses illicites ou abusives en droit de la consommation

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 18 novembre 2017

Le 6 septembre 2017, la première chambre civile de la Cour de cassation a eu l’occasion de se prononcer sur la nature abusive ou illicite de clauses figurant dans un contrat de fourniture.

En l’espèce, le 28 novembre 2011, la société Antargaz a été assignée par l’association Union fédérale des consommateurs Que Choisir de L’Isère devant le tribunal de grande instance de Grenoble. L’association considère que certaines clauses figurant dans les conditions générales du contrat de fourniture de propane étaient illicites ou abusives. Par conséquent, elle demande la suppression de ces clauses sous astreinte ainsi que la réparation du préjudice subi par les consommateurs.

-

L’ARJEL s’exprime sur les interdictions et limitations de parier

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 20 janvier 2018

Le 23 novembre 2017, l’Autorité de régulation des jeux en ligne (ARJEL) a répondu à la question suivante : un opérateur de paris sportifs peut-il refuser de contracter avec un parieur ou limiter le montant de ses mises sur un pari ?

Pour répondre à cette question, l’ARJEL a examiné deux séries de règles :

- la loi du 12 mai 2010 modifiée relative à l’ouverture, la concurrence et à la régulation du secteur des jeux d’argent et de hasard en ligne.

- le Code de la consommation.

Dans un premier temps, à travers la loi de 2010, l’ARJEL a dégagé des interdictions de parier quand le parieur présente une qualité déterminée. On trouve par exemple, les mineurs même émancipés, les personnes interdites de jeux, ou encore les personnes s’excluant temporairement ou définitivement, précision faite que la suspension ne vaut que sur le site de l’opérateur où elle a été réalisée.

-

Le point de départ du délai de forclusion de l'action en responsabilité pour avarie : des précisions apportées par la Cour de cassation

- Par jurisactuubs

- Le 22/01/2024

- Dans Droit de la consommation

- 0 commentaire

Article publié le 16 février 2023